소형주의 종말

이 글은 Chris Satterthwaite의 The Death of Small Cap Equities?를 번역하며 저자의 생각을 첨부한 글이다.

Furey 리서치의 Jeff Burton은 최근 "소형주의 죽음"이라는 제목의 글을 통해 지난 40년 동안 소형주의 저조한 실적과 러셀 2000 지수의 질적 악화를 강조하였다.

가장 흥미로웠던 점은 시간이 지남에 따라 지수에서 수익성이 낮은 기업의 비율이 증가했기에 기업의 질이 저하되었다는 점이다. 이러한 추세가 특정한 섹터에 국한된 것인지, 대형주 및 미국외 주식에도 적용되는지 궁금하게 되었다.

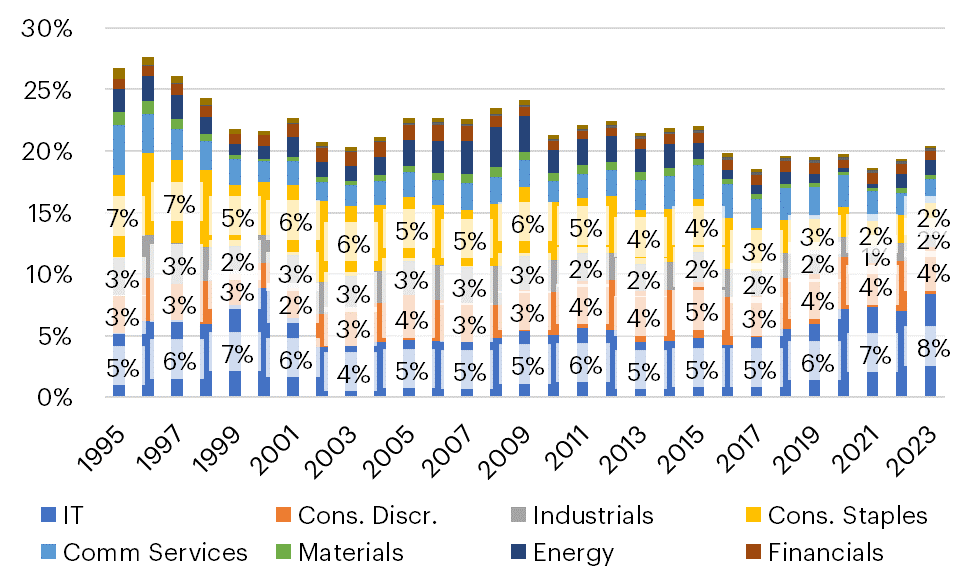

첫 번째 분석에서는 현재 시가총액 4억 달러에서 40억 달러 사이 또는 과거 시가총액별 백분위 순위를 기준으로 정의한 "스몰캡" 미국 기업의 섹터별 시간 경과에 따른 퀄리티 지표인 총수익/자산(GP/A)을 조사한다. 수익성이 낮은 제약 및 생명공학 (BioTech) 주식의 비중이 1995년 스몰캡 주식의 5%에서 2021년 16%로 3배나 급증한 점을 고려하여 의료 산업을 완전히 제외하기로 결정했다. 이러한 믹스 변화의 영향을 제외했을 때에도 여전히 품질 저하가 지속되는지 궁금하다. 아래 차트는 섹터별 미국 소형주 GP/A (매출총이익/자산)에 대한 기여도를 보여준다.

그림 1: 미국 소형주 중간값 GP/A(섹터별 기여도)

가장 주목할 만한 점은 2010년대 초반부터 현재까지 소형주의 퀄리티가 전반적으로 하락했다는 점이다. 가장 큰 영향을 받은 섹터는 IT, 임의소비재, 산업재 등인것으로 보인다.

대형주(시가총액 100억 달러 이상 또는 이에 상응하는 역사적 백분위수로 정의)의 경우에도 총수익/총자산(GP/A)이 하락하는 추세도 유지되고 있어 놀라움을 자아냈다. 그러나 주목할 만한 예외는 IT 분야로, 메가캡 IT주들의 수익성 확대에 힘입어 대형주의 이익의 질이 크게 향상되었다는 점이다. 대형주 중에서 퀄리티에 가장 큰 악영향을 끼친 것은 필수소비재와 산업재의 GP/A 하락이다.

그림 2: 대형주 중간값 GP/A(섹터별 기여도)

이러한 퀄리티 저하 추세는 미국에서 가장 크게 보인다. 일본이나 유럽 시장을 살펴보면 대형주와 소형주 모두에서 훨씬 더 안정적이거나 심지어 증가하는 징후를 볼 수 있으며 특히 일본은 비슷한 기간 동안 안정적인 총자산순이익률(GP/A)과 인상적인 ROA 증가세를 보였다.

그림 3: 일본 중간값 GP/A 및 ROA

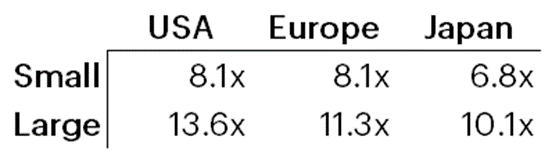

이러한 질적 추세의 차이를 감안할 때 미국 대형주는 다른 국가에 비해 프리미엄을 받고 거래되는 반면, 미국 소형주 중간값은 유럽과 비슷하고 일본에 비해 프리미엄을 받고 거래된다는 점이 주목할 만하다. 각 지역 및 규모 그룹별 GP/A 및 EV/EBITDA의 중간값은 아래 그림 4와 5에 나와 있다.

그림 4: 지역별 GP/A 중간값 x 크기

그림 5: 지역별 EV/EBITDA 중간값 x 규모

위의 표에서 볼 수 있듯이 현재 미국 소형주는 대형주 대비 40% 할인된 가격에 거래되고 있으므로 소형주의 질적 하락이 낮은 배수에 반영된 것은 그럴듯하다. 하지만 미국 소형주가 낮은 주가수익비율에도 불구하고 유럽과 비슷하게 거래되고 일본에 비해 프리미엄이 붙는 이유는 여전히 의문으로 남는다.

미국의 밸류에이션 프리미엄은 미국의 높은 매출 성장률로 설명되지 않는 것으로 보인다. 2023년 10월 31일 기준, 미국의 중간값 LTM (이전 12개월) 매출 성장률은 5%인데 반해 유럽은 9%, 일본은 11%이었다.

Verdad의 꾸준한 리서치를 관찰한 독자라면 그들은 소형주의 신봉자라는 사실을 알고 있을 것이다. 여기서 "소형주의 죽음"은 크게 과장되었다고 생각하지만, 미국 이외의 지역에서 더 낮은 가격에 더 높은 품질을 찾을 수 있다고 믿는다 하면 글을 마친다.

이 글에 쓰인 모든 그래프의 출처는 원본문서에 적힌 Capital IQ, Verdad analysis이다.

- NEW경제미국 보험사에 드리운 프라이빗 크레딧의 그림자버크셔 해서웨이의 비법 소스, "영구 자본"세계에서 가장 위대한 투자자로 인식되는 워렌 버핏의 가장 똑똑한 투자 결정을 꼽으라면 버크셔 해서웨이 설립초기인 1967년에 National Indemnity를 860만 달러에 인수한 결정을 꼽을것이다. National Indemnity는 상업 보험회사로, 승객이나 짐을 나르는 서비스를 제공하는 운송 기업들에게 여객배상책임보험이나 운송차량에 대한 보험등을 제공한다.보험사는 금융회사의 한 종류로, 어떤면에서는 은행과 유사한 수익 모델을 가진다. 통상적으로 보험사는 다수에게 보험증권을 판매하여 피보험자에게 약정한 범위에 해당하는 상황(사고, 재해 등)이 발생할 때 보험금을 지급하는데, 그런 상황의 발생 가능성을 계산하여 보험료(프리미엄)를 책정하기에 대부분의 경우에는 손해를 볼 가능성이 낮고, 판매한 보험증권의 일부나 상당부분을 재보험하여 노출과 리스크를 낮춘다. 쉽게 얘기하여 100억을 보험료로 받으면 90억은 실제 보험금으로 지급하는식이다.어웨어・1024

- 멤버십 전용경제배당 수익률 6.3~7.6% 미국과 글로벌 인프라 산업 폐쇄형 펀드 2개안녕하세요, 카레라입니다.AI 덕분에 유틸리티와 인프라가 중요해진 시대에 서로 헷갈리기 쉬운 두 친구 Reaves Utility Income Fund(UTG)와 Cohen & Steers Infrastructure Fund(UTF)를 제대로 뜯어보려 합니다. 둘 다 인프라 테마를 달고 월배당을 주고 레버리지까지 쓰면서 수익률을 끌어올리는 구조입니다.고배당주 연구소・20379

- 경제버블보다 더 커진 'AI 버블 경고 버블'ChatGPT 모먼트2023년 공개된 ChatGPT 모먼트로 촉발된 천문학적인 AI용 데이터 센터 설비투자 광풍은 몇년사이에 게임용 그래픽 카드나 만드는 회사로 인식되던 엔비디아(NVDA)를 세계에서 가장 가치있는 기업으로 만들어주었다.그렇지만 그 과정이 항상 순탄하지는 않았다. 폭발적인 수요증가로 인해 ChatGPT 서비스가 여러번 다운되자 엔비디아와 관련주들은 여러번 급등을 거듭하다 어느 순간 "ChatGPT는 인간같은 지능이 아니라, 그저 말을 잘하는 멍청한 챗봇에 불과하다" 같은 회의론이 다시 지면을 장악하면 급락으로 전환하기 일수였다. 만 3년이 지난 현재, AI (여기서 AI란, 트랜스포머 설계를 기반으로 한 LLM을 의미함) 사용량은 예상치보다 훨씬 증가한 상태이며 기업에서는 더 적극적으로 활용하기 위해 준비중이다.어웨어 AI 인사이트 모음우리가 지난 1년간 발행한 AI를 주제로 한 아티클을 추려보았다. 2024년말 EUV 노광 장비기업인 ASML의 매출 가이던스 하향과어웨어・50467